今年も残すところあとわずか。会社員にとって欠かせない年末調整の時期を迎えます。年末調整は原則として従業員全員に対して実施されますが、例外的に不要となるケースもあります。年末調整を受ける場合、年間の源泉徴収額が確定税額を上回れば、還付が発生。ただし、「年の途中で昇給があった」「扶養親族が減った」「ボーナスが月給と比べてとても多かった」といったケースでは、逆に追加徴収が発生することもあります。

ここで知っておきたいのは、手取りが増える所得控除の種類。全部で15種類もありますが、どのようなケースが控除の対象となるのでしょうか。『サクッとわかるビジネス教養 税金とお金』(村形聡/新星出版社)より解説します。

所得控除は全部で15種類あります。納税者本人やその家族など「人」を対象とする「人的控除」と、支払った医療費や社会保険料などモノを対象とする「物的控除」に分けられ、それぞれ適用されるための要件や控除金額の条件があります。たとえば、人的控除において頻出する要件に「生計を一にする」があります。これは生活の財産を共にすることを指します。日常的に生活費を送っている場合も含まれ、必ずしも同居を必要としません。逆に、同居していても独立した収入で生活していれば、「生計を一にする」を満たしません。あくまで、納税者の担税力に着目して控除が設けられているのです。ほとんどの控除は年末調整の申告で適用されますが、医療費控除など一部の控除は確定申告が必要です。

なお、所得税と住民税では同じ所得控除でも控除される金額が異なります。以降は所得税における所得控除を扱います。

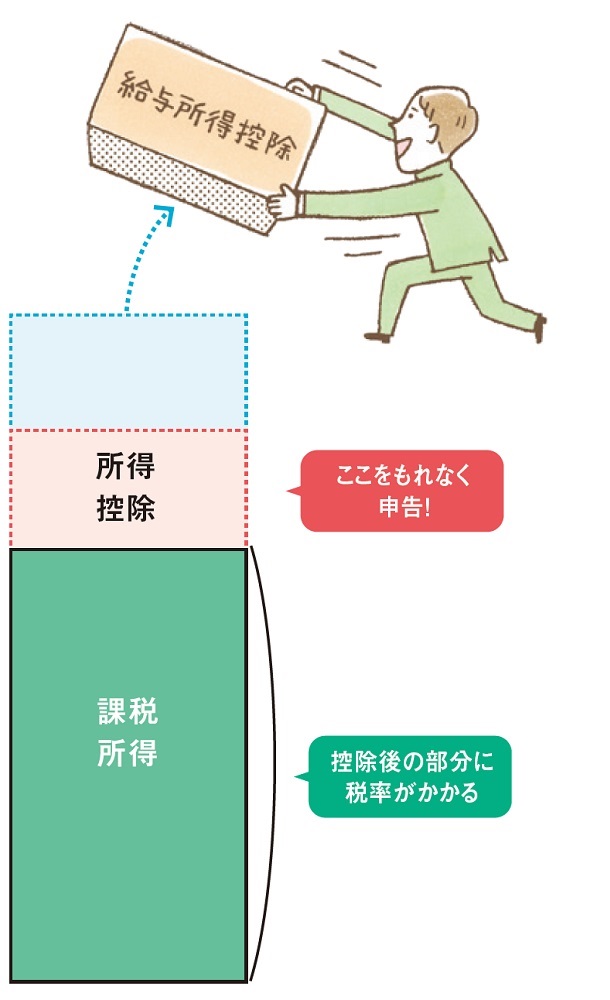

課税所得においては、税率がかかる前の課税所得が減額されるため、税額から直接引かれる税額控除より、節税効果は低いことが多いです。

<年末調整で申告可能>

(1)基礎控除…本人の所得金額が2,500万円以下である。

(2)扶養控除…所得税法上の控除対象扶養親族となる人がいる(16歳以上の子どもや老齢の親など扶養親族を対象に、年齢別に控除額が設定されている)。

(3)配偶者控除…控除対象となる配偶者の給与収入が103万円以下である。

(4)配偶者特別控除…控除対象となる配偶者の給与収入が103万円超、201万6,000円以下である。

(5)社会保険料控除…本人、配偶者、扶養親族の健康保険料、年金の保険料、介護保険の保険料を支払った。

(6)生命保険料控除…本人、配偶者、扶養親族を受取人とした生命保険料および個人年金保険料、介護医療の保険料を支払った。

(7)地震保険料控除…居住用の家屋、動産などにかけた地震保険料を支払った。

(8)寡婦控除…一定の寡婦

(9)ひとり親控除…一定のひとり親(シングルマザー、シングルファザー含む)。

(10)勤労学生控除…本人が勤労学生で、所得が一定金額以下である。

(11)障害者控除…本人、控除対象配偶者、扶養親族が障害者である。

(12)小規模企業共済等掛金控除…小規模企業共済法に規定された一定の共済契約に基づく掛金・iDeCoの掛金を支払った。

<確定申告が必要>

(13)医療費控除…本人、配偶者、扶養親族のために支払った医療費が多かった。

(14)寄附金控除…特定寄附金を支払った、ふるさと納税を行った。

(15)雑損控除…災害、盗難、横領などにより生活用資産などに損害を受けた。

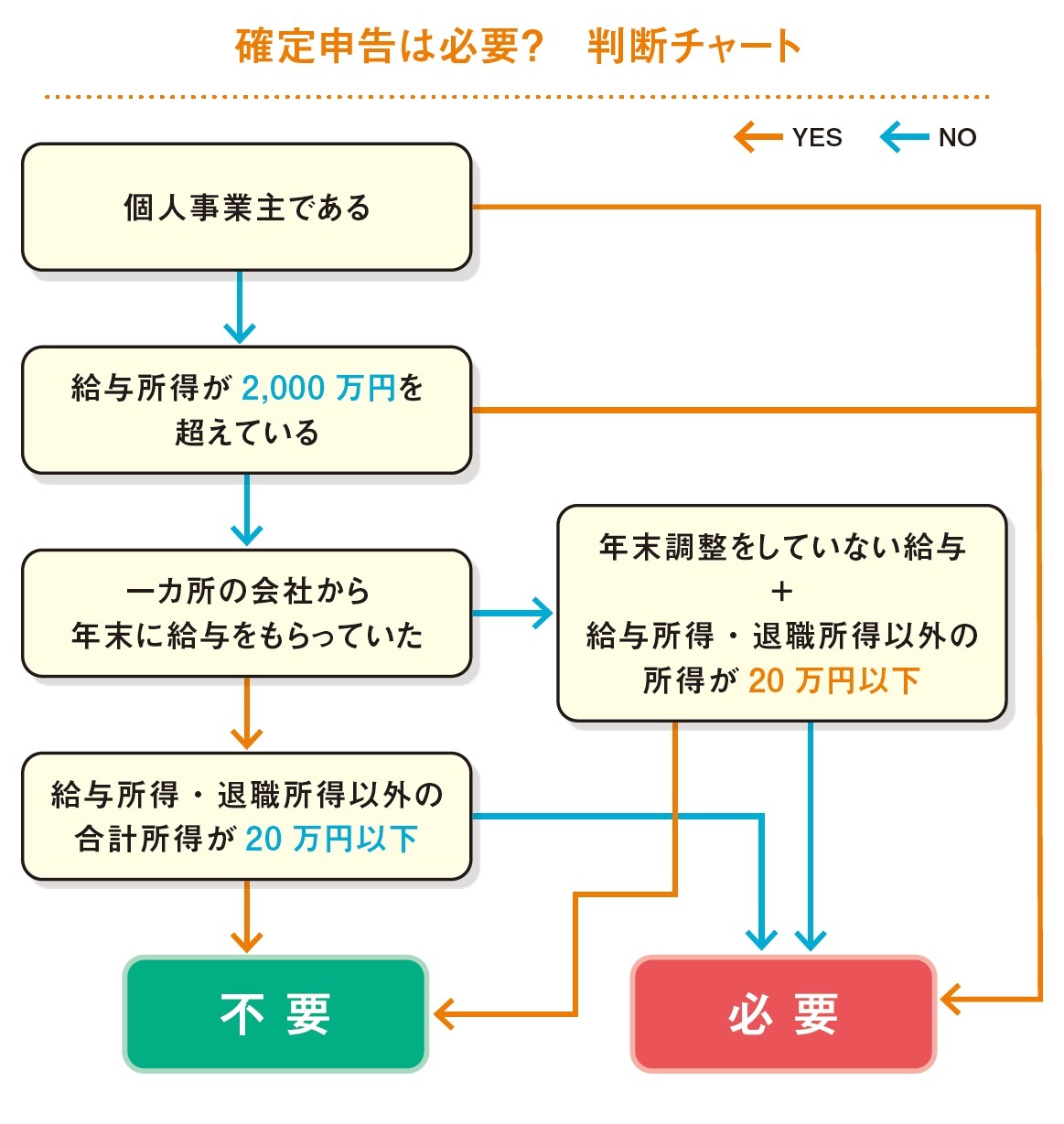

確定申告は、自ら所得と税額を計算して納税する手続きです。会社員の場合、年末調整の対象とならない人、年末調整の手続きを行わなかった人に加え、給与所得以外の副収入が20万円を超えた場合も確定申告が必要になります。

また、年末調整では申告できない控除を利用する場合、確定申告を行うことで還付を得られます。病院での診療費や治療費、市販薬(対象医薬品)の購入費が一定額を超えた場合は医療費控除やセルフメディケーション税制の利用を検討しましょう。災害や盗難などの被害にあった場合は、雑損控除による所得控除、または災害減免法による税額の軽減もしくは免除を受けられる可能性があります。

住宅ローンなどを利用してマイホームの新築・取得した場合に利用できる住宅借入金等特別控除は、初年度の利用においては確定申告が必要。2年目以降は年末調整で適用されます。

確定申告の計算期間は1月1日から12月31日まで、申告手続きは通常、翌年2月16日から3月15日までの間です。

申告には確定申告書の記入に加え、様々な証明書類が必要になります。初めて申告する際は所得の整理や書類の準備に時間がかかる可能性があるため、早めの準備が必要です。

受けられる控除を受けていないなど、税金を本来納めるべき金額よりも多く納めているならば、確定申告を行わなくとも、還付を受けられない代わりにペナルティを受けることもありません。一方で、本来納めるべき金額よりも納税額が少ないにもかかわらず申告を行わなかった場合や期限を過ぎた場合は、無申告、延滞のペナルティが発生するので注意しましょう。

出典 『サクッとわかるビジネス教養 税金とお金』

アイキャッチ画像 Shutterstock

税金とお金

これからの時代、「税金についてよくわからない…」では、すまされません!

本書で「税金」の幅広い知識を手に入れましょう。

○税金で損しない! 税金で得する!

日々の暮らしの中で、税金は切っても切れないモノ。しかし、多くの方は税金について関心を持っていません。

確かに、所得税や住民税は、給料から勝手に天引きされ、消費税も勝手に加算されるため、税金を意識しにくいのが現実。でも、税金について知らなければ損をしてしまいます。一方で、知っていれば得するケースが多数あります。

返礼品という形で特産物を得られる、ふるさと納税はその代表。税金の知識を得ることで、取り戻せる税金、納めなくていい税金はたくさんあるのです。

○世の中の動きがわかる!

税金についての知識を得ると、世の中の流れがわかります。

たとえば、NISA制度は投資を促進したいため、ふるさと納税は地域格差を補うため、新しい森林環境税は地球温暖化対策のためです。

このように税制度は、国の政策が写し出されます。

○キャリアアップにも重要

今の時代、キャリアアップしていくには、自分の仕事とは直接的な関係は少ない事柄について広い知識=教養が必要となります。

政策が反映される税金の知識の有無は、後々大きな差となります。たとえば、法人税を理解して仕事をしている人と、そうでない人とでは、視点が違います。理解している人は、物事を俯瞰して考えることができるからです。

○大きなフルカラーイラストだから、ひと目で理解

本書は、4ページ(2見開き)単位が基本デザインです。

最初の見開きに入っている、大きな1枚のフルカラーイラストとそのキャプションを見るだけで、その項目の概要がわかります。

そして、次の見開きで、その項目の詳細がわかる作りになっています。

そのため、本書を開き、見開きを見るだけで、その項目の内容を理解できます。

○税金の幅広い項目を網羅

本書では、国税・地方税、所得の種類(給与・譲渡・雑など)、源泉徴収、年末調整など、会社員に関わる税金から、事業所得やインボイスといった副業などをしている人に関係の深い税金、そして会社にかかる法人税など、税金について幅広い項目を網羅しています。

税理士法人ゼニックス・コンサルティングCEO。慶應義塾大学経済学部卒業。大手監査法人にて、幅広い分野にわたる会計監査に従事するかたわら、株式公開支援業務として様々な業種に対するコンサルティング業務にも従事。独立後は、「会社を元気にする税理士」として税理士業務を主軸としながら、ベンチャー企業の経営コンサルティング業務、M&A支援コンサルティング、企業再生に関するコンサルティング業務、最近では、マーケティングや事業承継に関するコンサルティングにも力を注いでいる。