ちゃんと理解・準備できていますか? いよいよ始まる「インボイス制度」

【免税事業者が課税事業者になるには?】

ここからは、免税事業者がインボイスを出せるようになるための方法について解説します。

インボイス(適格請求書)は、インボイス発行事業者でないと発行できません。インボイス発行事業者になるには、税務署にインボイス発行事業者の登録を申請することが必要です。

インボイス発行事業者の登録ができるのは、消費税の課税事業者なので、免税事業者の場合はがインボイスを発行できないのです。

逆をいうと、免税事業者が登録を受けて登録番号を手に入れるには、課税事業者になればいい、ということになります。課税事業者になるには、免税事業者が自分の意思で課税事業者になることを選択する届け出として、「消費税課税事業者選択届出書」を税務署に提出する必要があります。

消費税の課税事業者になったら、免税事業者のときには必要なかった、消費税の申告・納税をしなければならないことを忘れないようにしましょう。

ところで、そもそもどのような事業者が、免税事業者とされるのでしょうか。

消費税には「基準期間」というものがあります。個人事業主なら前々年、法人なら前々年度です。原則として、この基準期間の課税売上高が1000万円以下の事業者が、消費税の納税義務を免除されます(ただし特定期間の売上や人件費によっては課税事業者となります)。

ちなみに、新規開業1年めと2年めも、基準期間がないため、原則、免税事業者です。ただし、資本金などが1000万円以上ある事業者は、免除になりません。

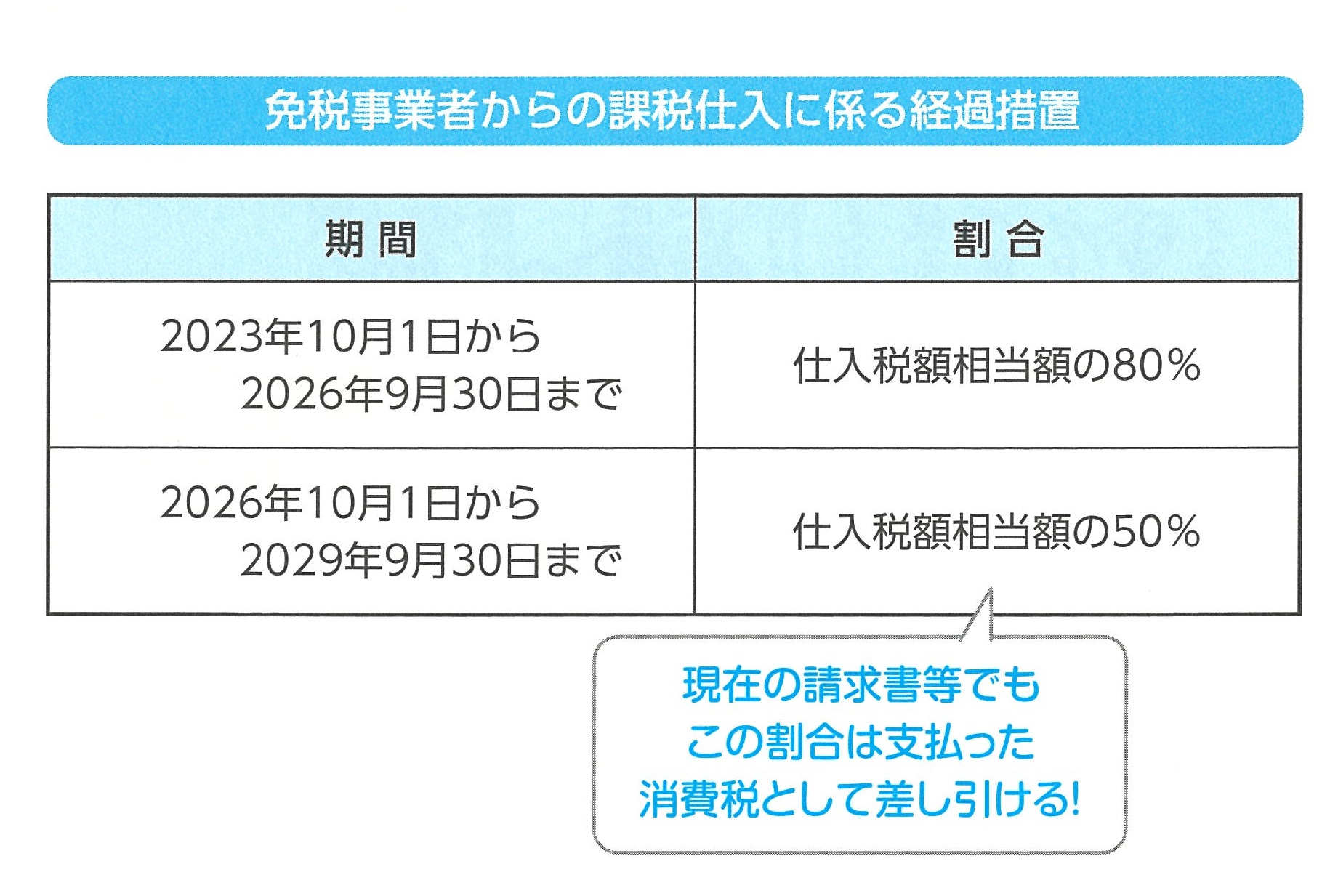

上の図のように、その期間は現在の請求書等でも、支払った消費税額の一定割合を、預かった消費税額から差し引ける、というものです。

2023年10月1日、突然ゼロにするのではなく、徐々に新しい制度に移行しようということです。

今回は、『改訂版 経費で落ちる領収書・レシートがぜんぶわかる本』から、インボイス制度の概要と今までの制度との変更点について解説しました。特に免税事業者の方は、インボイス制度導入前に免税事業者のままなのか、課税事業者になるのか検討しておく必要があります。

本書は、インボイス制度導入後に起こり得る消費税や経費の変化の事例も取り上げ、制度への対応の仕方も解説しています。

インボイス制度導入による影響をあまり受けない業者や、インボイスを発行するメリットがほとんどない場合もありますので、ぜひ本書を参考に制度対策をしてみてください。

出典 『改訂版 経費で落ちる領収書・レシートがぜんぶわかる本』

※本記事は、上記出典を再編集したものです。

※アイキャッチ画像 /shutterstock.com

あなたは、税金を払いすぎています!

本書を読めば、経費にできるモノ、できないモノがわかります!

インボイス制度にも完全対応!

【経費にできるモノがわかります!】

経費にできるモノの基本は「事業に必要かどうか」ですが、本当に認められるためには、そのことを「証明する」必要があります。

事業に必要なことをきちんと証明することができれば、それはすべて経費になります。

このことを知らずに、経費として処理できないモノが増え、結果、税金を多く払っている人は少なくありません。

本書では、どうすれば事業に必要なことを証明でき、経費として認められるかがわかります。

【インボイス制度にも完全対応!】

インボイス制度では、インボイスに登録していない事業主やお店で購入した場合、その消費税の一部が経費として認められません。つまり、買った側が損をしてしまうのです。

インボイスと認められるために必要なことや、インボイスとして認められない領収書を受け取ってしまったとき、また自動販売機での購入や割り勘なども、インボイス制度に合わせなければなりません。

本書では、このような、さまざまなインボイス制度への対応の仕方も解説しています。

また、インボイス制度には特例も多く、そもそも領収書やインボイスを必要としないモノもあり、これれについても解説しています。

【迷いそうな事例が満載!】

本書では、経費にできるのか、できないのか、按分するならどこまでなら許されるか? など、迷いそうな事例も多数挙げています。

たとえば、

・スマホ料金の注意点

・光熱費の現行引き落とししたときのポイント

・自宅を事業で使ったときに突っ込まれない按分

・SuicaやPASMOなどを使ったときの注意点

・クレジットカードを使ったときの落とし穴

・ボツになった企画の経費

・海外出張と海外旅行が交じっているとき

・プライベートと事業の経費のグレー部分があるとき

・電子帳簿法への対応

などの対応の仕方がわかります。

中央大学法学部法律学科卒。

優秀なビジネスマンや税理士を多数輩出する尾立村形会計事務所(東京都)で会計人としての修行を重ねる。

その後、関根圭一社会保険労務士・行政書士事務所(茨城県)にて、主に労働基準監督署や社会保険事務所の調査立ち会いや労使紛争解決等の人事業務、加えて、法人設立・建設業許可、遺産分割協議書や内容証明郵便及び会社議事録作成等の業務に携わる。

平成19 年には、共同で税理士法人ゼニックス・コンサルティングを設立。

現在は、学生時代から培った「リーガルマインド」を原点に、企業に内在する税務・人事・社内コンプライアンス等、経営全般の諸問題を横断的に解決する専門家として活躍している。著書に『個人事業と株式会社のメリット・デメリットがぜんぶわかる本』『個人事業を会社にするメリット・デメリットがぜんぶわかる本』(新星出版社)などがある。

👉 オフィシャルホームページ