子どもの教育費、マイホーム、そして老後の生活資金……。将来のお金に対する心配や不安は、誰もが感じているものです。将来の備えとしてお金をつくるには、「貯蓄」と「投資」という2つの方法がありますが、いまは大手銀行の定期預金に100万円預けても、1年後にはたった20円しか増えません。預貯金だけでは、お金は思うように増えない時代です。

一方、投資とは、自分のお金(資産)を、利益を得る目的で、将来有望と思える株や投資信託などの「金融商品」や、ビルやマンションなどの「不動産物件」を選んで、購入することです。株で利益を上げるのが株式投資、マンションの賃貸収入などで利益を上げるのが不動産投資です。

そして、貯蓄や投資によって自分のお金(自分の資産)を増やすことを「お金を運用する(資産運用)」といいます。これからの時代は、投資して、運用してお金を増やすことが常識になっていくのです。

具体的に、毎月2万円ずつ積み立てるとして、金利(年利)0.002%の大手銀行の定期預金に預けた場合と、株や投資信託などへの投資で、年1~3%の利回りがあった場合を比較してみましょう。

5年後で見ると、定期預金で積み上げた額は約120万円であるのに対し、投資により年3%の利回りがあった場合は約129万円と、約9万円上回ります。そして、20年後には定期預金が約480万円なのに対し、年3%の利回りがあった投資は約656万円。じつに176万円もの差が出るのです。

こんなに差がつくのは、投資の利回りを高く設定しすぎているからだと思うかもしれません。しかし実際に、比較的安全とされる投資信託などでも利回り3%のものは数多く販売されているのです。

お金を運用する対象(運用元)には、手堅く利益を得られる個人向け国債や、やりようによっては大きな利益が期待できる株など、さまざまです。

なかでも、2024年1月から新制度がスタートしたNISAは、20~30歳代の利用者も多く、注目を浴びていますが、そもそもNISAとはどのようなものなのでしょうか。

NISAは、「貯蓄好き」といわれる日本人に、お金を運用(投資)することで、自ら積極的に資産づくりをしてもらうよう促すため、国が投資に関する有利な条件を設定してつくった制度で、日本国内に住む、18歳以上の人ならだれでも利用できます。そして、いずれも「決められた少額までの投資額(投資枠)で得た「利益」に対して、本来20%以上かかる税金がゼロになる、という大きなメリットがあります。

近年は、銀行預金などの超低金利や老後資金の問題、さらにコロナ禍後の生活様式の変化と将来への不安といったさまざまな要因を背景として、お金を運用(投資)する意識が高まりを見せており、それに伴いNISAの利用者数も右肩上がりに増えています。なかでも「つみたてNISA」は、とくに20歳代、30歳代という若い世代の利用が多くなっています。

株や投資信託で、お金を運用(投資)すると、その売買で儲けたお金(売却益)や、もっている人がもらえるお金(配当金、分配金)など、運用で得た利益(運用益)には税金がかかります。その税率は20%以上とかなり高め。10万円の利益が出ても手元に8万円弱しか残りません。ところが、この税金を「ゼロ円」にする方法があります。それが「少額投資非課税制度」=「NlSA(ニーサ)」という、お金を運用するときに、ぜひ利用したい有利な制度です。

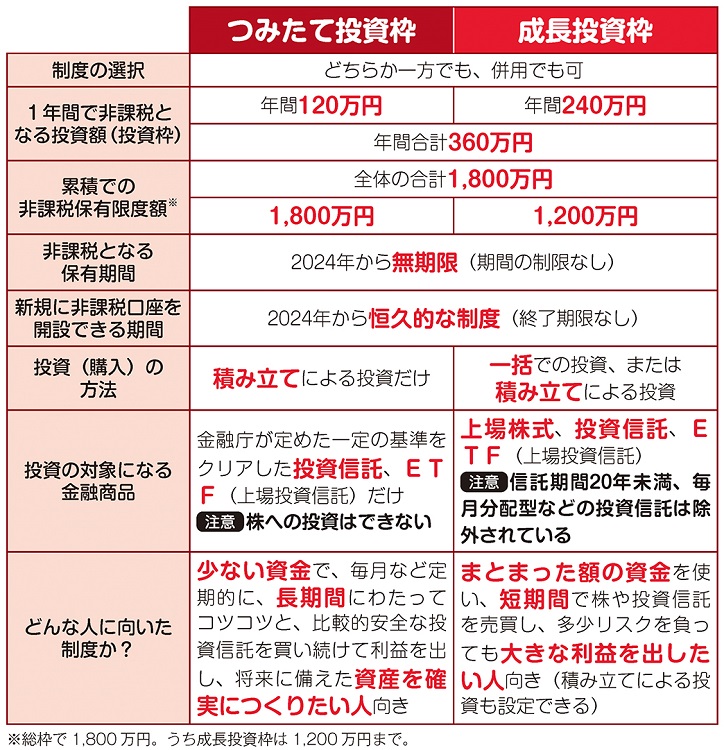

2024年スタートの新しいNISAには、つみたて投資枠と成長投資枠の2つの枠があります。利用する人の運用(投資)方針や目的に応じて使い分けたり、併用することもできます。成長投資枠では上場株式なども買えますが、つみたて投資枠で買えるのは一定の条件を満たす投資信託など。しかも積立投資専用です。

これまでのNISAでは、制度の併用や保有期限に制限がありましたが、2024年スタートの新NISAには、それらの制限がなくなりました。

つみたて投資枠と成長投資枠の2つの枠の最大の違いは、投資の方法です。枠の名前にもなっているように、つみたて投資枠は積み立てによる投資しかできませんが、成長投資枠では一括による投資ができます。

また、成長投資枠では上場株式なども買えるのに対し、つみたて投資枠では決められた投資信託などしか買えない点も大きな違いです。

このような違いから、大ざっぱにいうと、つみたて投資枠は将来に向けた資産づくりに向きます。また成長投資枠は、値上がり益をねらった、積極的な投資に向くというのが特徴です。

いずれにしても、つみたて投資枠で年間120万円、成長投資枠で年間240万円、合わせて年間合計最大360万円まで、投資で得た利益が税金ゼロ、非課税になります。

運用(投資)の未経験者におすすめなのが、つみたて投資枠です。つみたて投資枠の特徴は、少額から運用ができて、積み立てによる、長期にわたる運用で、税制優遇のメリットを十分に受けながら、資産づくりができる点です。

つみたて投資枠では、投資の対象も長期の積み立てに適した投資信託に限られています。ムリなくコツコツ、さあ、あなたも始めてみましょう!

NISAがお金の運用(投資)に有利な制度だとわかっても、「投資はむずかしそう」とか「損をするのが怖い」という人はいるでしょう。確かに、運用でお金を増やすのは簡単なことではありません。そこで、運用の未経験者には、始める前に心得ておきたいことがいくつかあります。

運用の元手は、いますぐ使うあてのないお金、「余裕資金」をあてましょう。そして最初は少額から始めるのがおすすめです。少ない資金で運用の経験を積めば、その後、運用額が大きくなったときに成功する可能性が高まります。

運用すれば必ず利益が出るわけではありません。トクをすることもあれば、ソンをすることもあります。ビギナーほど、早く儲けたい、結果を出したいとあせりがちですが、それはいけません。結局「長期で、コツコツ」がいちばん手堅く、利益を出しやすい方法です。

短期間で大きく儲けようとして、ムリに多額の元手をかけたり、利益を確定するタイミングなのに、さらに大きな利益をねらうなど、欲張り過ぎは禁物です。また、マイナスの結果になったときは、損を覚悟でその運用を中止する、「損切り」の判断も大切です。

複利効果とは 、運用した元手(元本)と、それが生み出す利息を、ふたたび運用に回すことで、さらに利息がつく仕組みです。長期でお金を運用するメリットの1つは、この複利効果が得られることにあります。

運用は、自分自身の判断と責任によって行うものです。他人のアドバイスや情報を鵜呑みにして、その結果、損をすることになっても、誰も補償してくれません。これらを頭に入れて、お金の運用を始めましょう。

📕次回は、「自分に合った投資信託を探すには、どんな点に着目すればいい?」を解説します。

出典 『改訂版 マンガでわかるNISA&iDeCo入門』(漫画協力 愛河ハジメ 株式会社サイドランチ)

本記事は上記出典を再編集したものです。(新星出版社/向山)

アイキャッチ画像 Shutterstock

マンガ株・仮想通貨・投資信託・FXに続く「マンガでわかる」シリーズの第5弾『マンガでわかるNISA&iDeCo』の改訂版。

2024年からはじまる新しいNISAについて詳しく紹介し、投資に興味を持ち始めた人、老後について考え始める人向けに、初心者が知りたい情報を1冊に集約。リスクを抑えて安定した資産運用と税金が安くなる「NISA」「iDeCo」についてマンガを交えて楽しく学べます。

『賢者に学ぶ 有望株の選び方』(日本経済新聞出版社)、『景気サイクル投資法』(パンローリング)などの著書のほか、『経済用語イラスト図鑑』『マンガでわかる投資信託入門』(いずれも新星出版社)などを監修。